个人所得税的核定征收是税务机关对纳税人个人所得税的一种征收方式,它涉及到税收政策的理解和执行。本文将深入解析个人所得税的核定征收,包括其定义、适用条件、征收流程以及相关的政策解读,旨在帮助纳税人和税务人员更好地理解和执行这一税收政策。

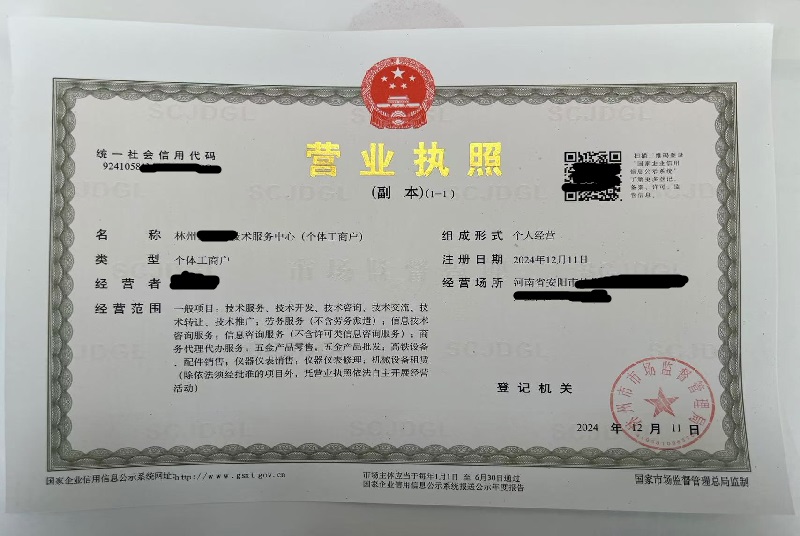

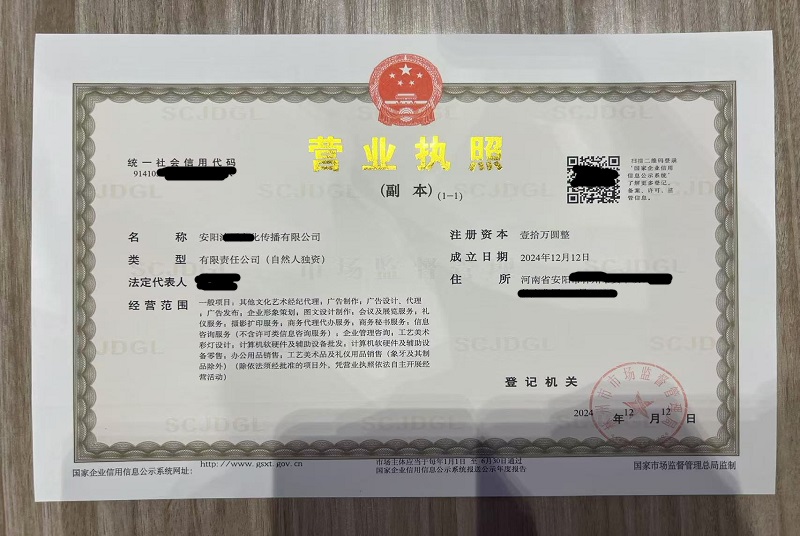

个人所得税的核定征收是指税务机关根据纳税人的具体情况,按照一定的标准和程序,预先确定纳税人应缴纳的个人所得税额,并按照这个数额进行征收。这种征收方式适用于那些难以准确计算应纳税所得额的纳税人,如个体工商户、个人独资企业和合伙企业等。

一、个人所得税的核定征收的定义和特点

个人所得税的核定征收是一种预征性质的税收征收方式,它具有以下特点:

1. 预先确定税额:税务机关根据纳税人的具体情况,预先确定纳税人应缴纳的个人所得税额。

2. 简化征管程序:核定征收简化了税收征管程序,减轻了纳税人的申报负担。

3. 适用特定纳税人:核定征收主要适用于那些难以准确计算应纳税所得额的纳税人,如个体工商户、个人独资企业和合伙企业等。

4. 动态调整:核定征收的税额可以根据纳税人的实际情况进行动态调整,以确保税收的公平性和合理性。

二、个人所得税的核定征收的适用条件

个人所得税的核定征收适用于以下情况:

1. 纳税人难以准确计算应纳税所得额,如个体工商户、个人独资企业和合伙企业等。

2. 纳税人的生产经营活动较为简单,税收征管成本较高。

3. 纳税人的税收遵从度较低,难以保证税收的及时足额征收。

4. 纳税人的税收风险较高,需要通过核定征收进行风险控制。

三、个人所得税的核定征收的征收流程

个人所得税的核定征收流程主要包括以下几个步骤:

1. 纳税人申报:纳税人向税务机关申报其生产经营情况和收入情况。

2. 税务机关审核:税务机关对纳税人的申报情况进行审核,确定是否适用核定征收。

3. 核定税额:税务机关根据纳税人的具体情况,按照一定的标准和程序,预先确定纳税人应缴纳的个人所得税额。

4. 缴纳税款:纳税人按照核定的税额向税务机关缴纳个人所得税。

5. 动态调整:税务机关根据纳税人的实际情况,对核定的税额进行动态调整。

四、个人所得税的核定征收的政策解读

个人所得税的核定征收政策主要包括以下几个方面:

1. 核定征收的适用范围:政策明确了核定征收的适用范围,包括个体工商户、个人独资企业和合伙企业等。

2. 核定征收的税额确定:政策规定了核定征收的税额确定标准和程序,确保税收的公平性和合理性。

3. 核定征收的动态调整:政策规定了核定征收的动态调整机制,以适应纳税人的实际情况变化。

4. 核定征收的风险控制:政策强调了核定征收的风险控制,以降低税收征管风险。

五、个人所得税的核定征收的实施要点

个人所得税的核定征收实施过程中需要注意以下几个要点:

1. 严格把握核定征收的适用范围,确保政策的公平性和合理性。

2. 准确确定核定征收的税额,避免税收的漏征和超征。

3. 动态调整核定征收的税额,以适应纳税人的实际情况变化。

4. 加强核定征收的风险控制,降低税收征管风险。

5. 加强对纳税人的宣传和培训,提高纳税人的税收遵从度。

个人所得税的核定征收是税收征管的重要组成部分,对于简化税收征管程序、降低税收征管成本、提高税收征管效率具有重要意义。税务机关和纳税人都需要加强对个人所得税的核定征收政策的理解和执行,以确保税收的公平性和合理性。