在企业所得税的征收管理中,核定征收是一种常见的征收方式,尤其适用于那些账务不健全、难以准确计算应纳税所得额的中小企业。本文将全面解析“核定征收所得税的税率”及其适用规则,帮助企业更好地理解和应对税务问题。

首先,我们需要了解什么是核定征收。核定征收是指税务机关根据企业的实际情况,采用合理的方法核定其应纳税所得额,并据此计算应纳税额的一种征收方式。这种方式适用于那些难以准确计算应纳税所得额的企业,如小型微利企业、个体工商户等。

.png)

接下来,我们来探讨“核定征收所得税的税率”。根据《企业所得税法》的规定,企业所得税的税率一般为25%。但是,对于符合条件的小型微利企业,可以享受优惠税率,即20%。此外,对于高新技术企业、技术先进型服务企业等特定类型的企业,还可以享受更低的税率,如15%。

那么,核定征收所得税的税率是如何确定的呢?税务机关会根据企业的行业、规模、经营状况等因素,采用以下方法之一核定应纳税所得额:

1. 按收入总额核定:税务机关根据企业的行业特点和经营状况,确定一个合理的利润率,然后按照收入总额乘以利润率来核定应纳税所得额。例如,如果企业的收入总额为100万元,利润率为10%,则核定的应纳税所得额为10万元。

2. 按成本费用核定:税务机关根据企业的行业特点和经营状况,确定一个合理的成本费用率,然后按照成本费用总额乘以成本费用率来核定应纳税所得额。例如,如果企业的成本费用总额为80万元,成本费用率为15%,则核定的应纳税所得额为12万元。

3. 按其他合理方法核定:税务机关还可以根据企业的实际情况,采用其他合理的核定方法来确定应纳税所得额。例如,可以按照企业的实际利润情况来核定应纳税所得额,或者按照企业的实际税负情况来核定应纳税所得额。

需要注意的是,核定征收所得税的税率并不是一成不变的。税务机关会根据企业的经营状况和行业特点,定期对核定征收的税率进行调整。此外,企业也可以根据自身的经营状况,向税务机关申请调整核定征收的税率。

那么,企业如何申请核定征收所得税的税率呢?一般来说,企业需要向主管税务机关提交以下材料:

1. 申请书:企业需要提交一份书面申请,说明申请核定征收的原因和依据。

2. 财务报表:企业需要提供最近一年的财务报表,包括资产负债表、利润表、现金流量表等,以证明企业的经营状况和财务状况。

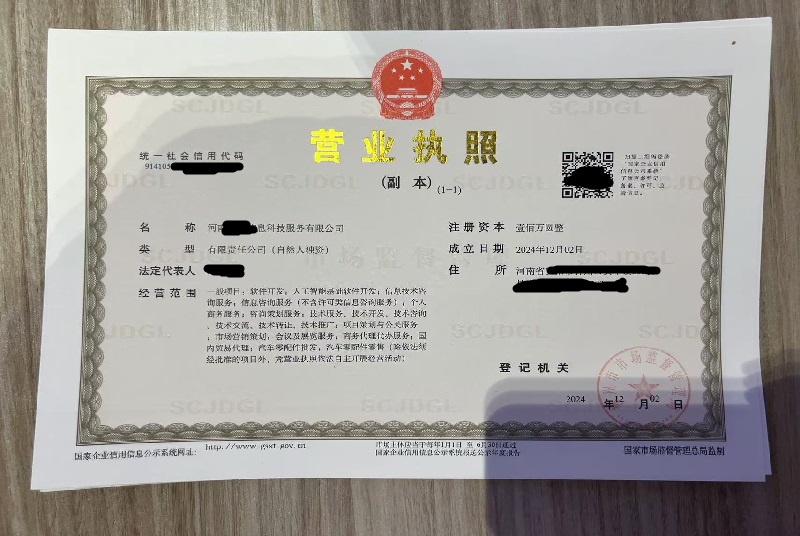

3. 税务登记证:企业需要提供税务登记证,以证明其合法经营的身份。

4. 其他相关材料:企业还需要提供其他相关材料,如营业执照、组织机构代码证等,以证明其合法经营的身份。

税务机关在收到企业的申请材料后,会进行审核。如果审核通过,税务机关会根据企业的实际情况,确定一个合理的核定征收所得税的税率,并通知企业。企业在收到税务机关的通知后,就可以按照核定的税率进行纳税申报和缴纳税款了。

总之,“核定征收所得税的税率”是企业所得税征收管理中的一个重要概念。企业需要了解核定征收的相关规定,合理选择核定征收方式,并根据税务机关的要求,及时申请核定征收所得税的税率,以确保企业的税务合规。同时,企业还需要关注税务政策的变化,及时调整核定征收所得税的税率,以降低企业的税务风险。