在个人所得税的征收过程中,核定征收个税计算方法是一种常见的计税方式,尤其适用于那些账目不健全或者难以准确核算收入和成本的个体工商户和个人独资企业。本文将全面解读核定征收个税计算方法,包括其定义、适用条件、计算步骤以及实际操作中的注意事项,帮助纳税人更好地理解和应用这一税收政策。

一、核定征收个税计算方法的定义

核定征收个税计算方法是指税务机关根据纳税人的实际情况,按照一定的标准和程序,预先确定纳税人的应纳税所得额或应纳税额,并据此征收个人所得税的一种方式。这种方式适用于那些难以通过查账征收方式准确计算应纳税所得额的纳税人。

二、核定征收个税计算方法的适用条件

根据《个人所得税法》及其实施细则的规定,以下情形可以适用核定征收个税计算方法:

1. 纳税人的账目不健全,难以准确核算收入和成本;

2. 纳税人的生产经营活动较为简单,难以按照查账征收方式计算应纳税所得额;

3. 纳税人的生产经营活动较为分散,难以按照查账征收方式进行税务管理。

三、核定征收个税计算方法的计算步骤

1. 确定应纳税所得额的计算方法。税务机关可以根据纳税人的实际情况,选择按照收入总额核定、成本费用核定或者利润核定等方法计算应纳税所得额。

2. 确定应纳税所得额的计算标准。税务机关可以根据纳税人的行业特点、经营规模等因素,确定应纳税所得额的计算标准。

3. 计算应纳税额。根据确定的应纳税所得额和适用的税率,计算纳税人的应纳税额。

4. 缴纳税款。纳税人按照税务机关核定的应纳税额,按时足额缴纳个人所得税。

四、核定征收个税计算方法的注意事项

1. 纳税人应当如实提供生产经营情况,配合税务机关进行核定征收。

2. 纳税人在核定征收期间,如果生产经营情况发生变化,应当及时报告税务机关,以便调整核定征收的计算方法和标准。

3. 纳税人在核定征收期间,如果发现税务机关核定的应纳税额明显不合理,可以申请复核。

4. 纳税人在核定征收期间,如果存在偷税、抗税等违法行为,税务机关可以取消核定征收,并依法追究其法律责任。

五、核定征收个税计算方法的实际应用案例

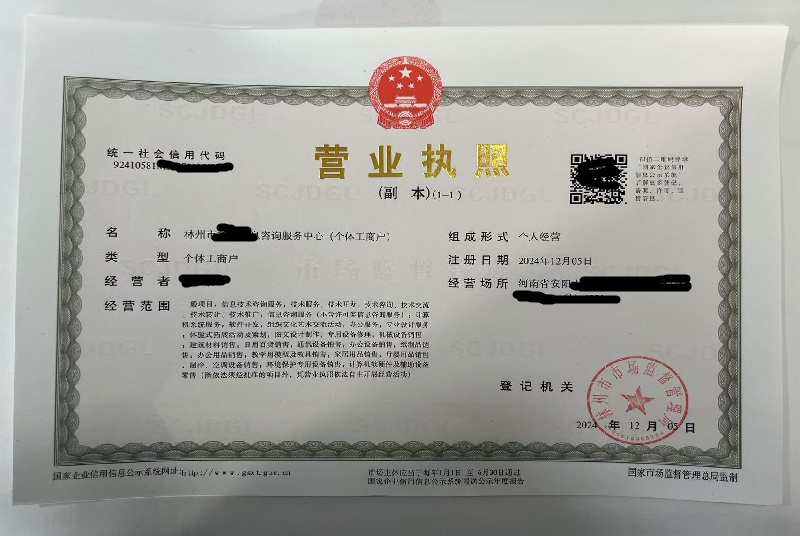

以个体工商户张某为例,其经营一家小餐馆,由于账目不健全,难以准确核算收入和成本,因此税务机关决定对其实行核定征收个税计算方法。税务机关根据张某的行业特点和经营规模,确定按照收入总额核定应纳税所得额,计算标准为收入总额的10%。张某的月收入总额为5万元,因此其月应纳税所得额为5000元。根据个人所得税税率表,张某的应纳税额为1000元。张某按照税务机关核定的应纳税额,每月按时足额缴纳个人所得税。

六、总结

核定征收个税计算方法是一种适用于特定纳税人的税收政策,其核心在于税务机关根据纳税人的实际情况,预先确定应纳税所得额或应纳税额,并据此征收个人所得税。纳税人应当如实提供生产经营情况,配合税务机关进行核定征收,并在核定征收期间,如果生产经营情况发生变化,及时报告税务机关,以便调整核定征收的计算方法和标准。同时,纳税人也应当遵守税收法律法规,依法纳税,避免偷税、抗税等违法行为。