在当前的经济环境下,房地产企业作为国民经济的重要组成部分,其税务管理问题一直受到广泛关注。特别是房地产企业核定征收企业所得税这一环节,不仅关系到企业的税负,也直接影响到企业的经营成本和盈利能力。本文将深入探讨房地产企业核定征收企业所得税的流程、影响因素以及可能带来的影响。

一、房地产企业核定征收企业所得税的流程

房地产企业核定征收企业所得税的流程主要包括以下几个步骤:

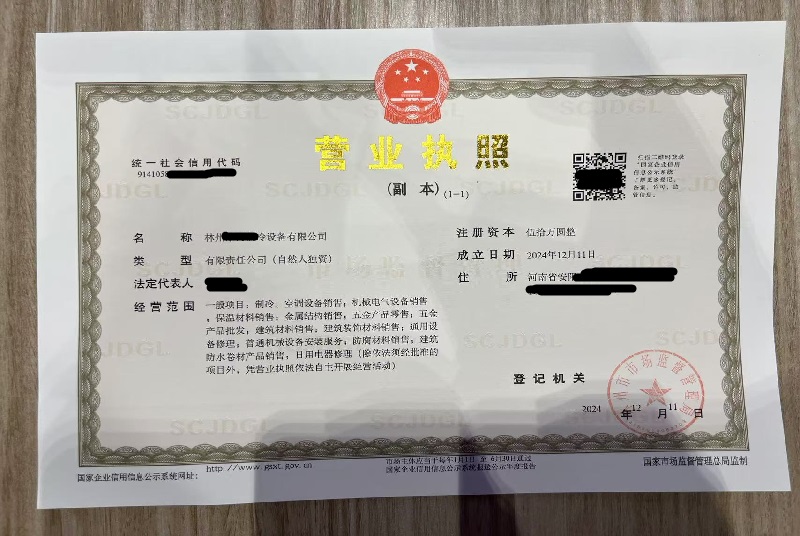

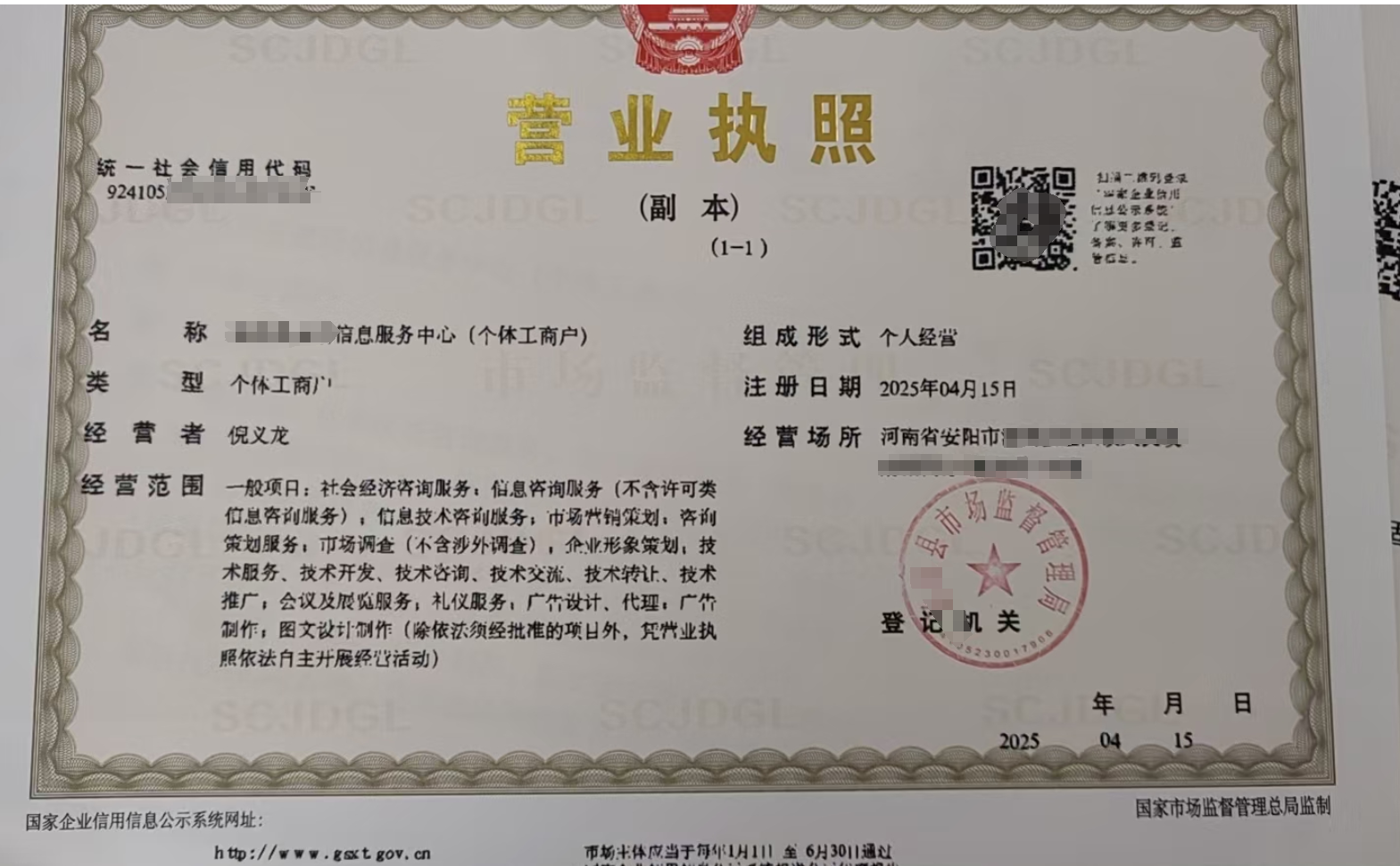

1. 税务登记:房地产企业在成立之初,需要向税务机关进行税务登记,获取税务登记证。这是企业进行税务申报和缴纳税款的前提条件。

2. 税务申报:房地产企业需要按照国家规定的税种和税率,定期向税务机关申报应纳税所得额。企业所得税的申报周期一般为季度或年度。

3. 核定征收:税务机关根据房地产企业的申报资料,结合企业的实际情况,对企业的应纳税所得额进行核定。核定征收的方式包括定额征收、定率征收等。

4. 缴纳税款:房地产企业根据税务机关核定的应纳税所得额,按照规定的税率计算应缴纳的企业所得税,并在规定期限内缴纳税款。

5. 税务稽查:税务机关会定期对房地产企业的税务申报和缴纳情况进行稽查,确保企业依法纳税。如发现企业存在逃税、漏税等违法行为,税务机关将依法进行处罚。

二、房地产企业核定征收企业所得税的影响因素

房地产企业核定征收企业所得税的过程中,会受到多种因素的影响,主要包括:

1. 企业规模:房地产企业的规模不同,其经营成本、盈利能力和税收负担也会有所差异。税务机关在核定征收企业所得税时,会综合考虑企业的规模因素,以确保税收的公平性。

2. 经营状况:房地产企业的经营状况直接影响到企业的盈利能力和税收负担。税务机关在核定征收企业所得税时,会重点关注企业的经营状况,包括销售收入、成本费用、利润等指标。

3. 行业特点:房地产行业具有周期性、地域性等特点,这些特点会影响到企业的经营状况和税收负担。税务机关在核定征收企业所得税时,会充分考虑行业特点,以确保税收政策的合理性。

4. 政策环境:国家税收政策的变化会影响到房地产企业的税收负担。税务机关在核定征收企业所得税时,会密切关注国家税收政策的调整,以确保税收政策的连续性和稳定性。

三、房地产企业核定征收企业所得税的影响

房地产企业核定征收企业所得税对企业的影响主要体现在以下几个方面:

1. 税负影响:核定征收企业所得税的方式和税率直接关系到企业的税收负担。合理的税收政策可以降低企业的税负,提高企业的盈利能力。

2. 经营成本:房地产企业的经营成本包括土地成本、建筑成本、管理成本等。核定征收企业所得税的方式和税率会影响到企业的经营成本,进而影响到企业的盈利能力。

3. 投资决策:房地产企业在进行投资决策时,需要充分考虑税收政策的影响。合理的税收政策可以降低企业的税收风险,提高企业的投资回报率。

4. 财务规划:房地产企业在进行财务规划时,需要充分考虑税收政策的影响。合理的税收政策可以帮助企业优化财务结构,提高企业的财务稳定性。

四、结语

综上所述,房地产企业核定征收企业所得税是一个复杂的过程,涉及到多个环节和因素。企业需要密切关注税收政策的变化,合理规划税务申报和缴纳,以降低税收风险,提高企业的盈利能力。同时,税务机关也需要不断完善税收政策,优化税收管理,以促进房地产行业的健康发展。