在税收征管过程中,企业所得税的征收方式是企业财务管理的重要组成部分。其中,核定征收所得税是一种特殊的税收征管方式,它适用于那些账务不健全、难以准确计算应纳税所得额的企业。本文将深入探讨哪些企业需要进行核定征收所得税,以及这种征收方式的具体操作和影响。

.png)

首先,我们需要明确什么是核定征收所得税。核定征收所得税是指税务机关根据企业的实际情况,采用合理的方法核定其应纳税所得额,然后按照法定税率计算应纳税额的一种征收方式。这种方式适用于那些会计核算不健全、资料不全或者难以查账征收的企业。

那么,哪些企业需要进行核定征收所得税呢?根据《企业所得税法》及其实施细则的规定,以下几种类型的企业通常需要进行核定征收所得税:

1. 账务不健全的企业:这类企业由于缺乏完善的会计制度和规范的财务管理,无法准确计算其应纳税所得额。税务机关会根据企业的实际情况,采用一定的方法核定其应纳税所得额。

2. 资料不全的企业:有些企业虽然有会计制度,但由于种种原因,如资料遗失、损毁等,导致无法提供完整的会计资料。在这种情况下,税务机关也会采用核定征收的方式确定企业的应纳税所得额。

3. 难以查账征收的企业:这类企业由于其经营特点,如频繁的现金交易、跨区域经营等,使得税务机关难以进行查账征收。为了保障税收的公平性和有效性,税务机关会采用核定征收的方式进行税收征管。

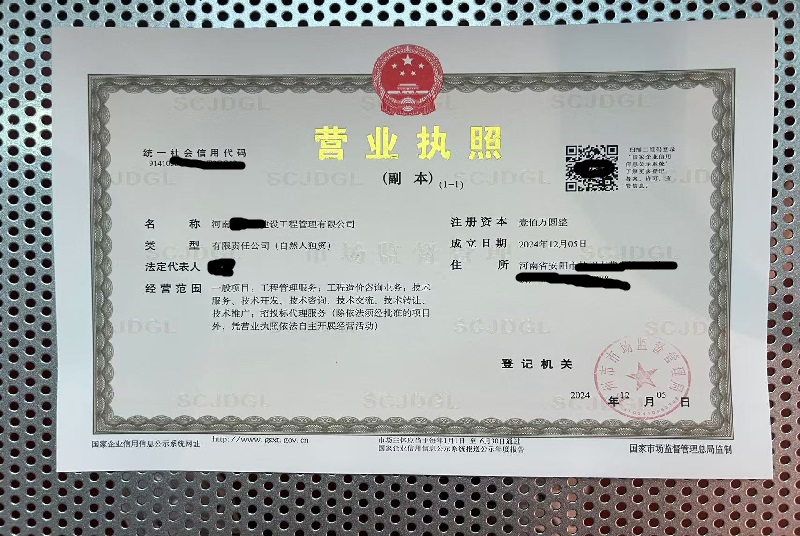

4. 新成立的企业:对于新成立的企业,由于其经营活动尚未稳定,税务机关可能会暂时采用核定征收的方式,待企业经营稳定后再转为查账征收。

5. 特定行业的企业:有些特定行业的企业,如建筑业、餐饮业等,由于其经营特点,税务机关可能会采用核定征收的方式进行税收征管。

了解了哪些企业需要进行核定征收所得税后,我们再来看看核定征收所得税的具体操作。税务机关会根据企业的行业特点、经营规模、成本费用等因素,采用一定的方法核定企业的应纳税所得额。常见的核定方法包括:

1. 定额征收:税务机关根据企业的经营规模、行业特点等因素,直接确定一个固定的应纳税所得额。

2. 定率征收:税务机关根据企业的行业特点、经营规模等因素,确定一个应纳税所得额的比率,然后按照这个比率计算企业的应纳税所得额。

3. 综合征收:税务机关综合考虑企业的行业特点、经营规模、成本费用等因素,采用多种方法核定企业的应纳税所得额。

核定征收所得税对企业的影响主要体现在以下几个方面:

1. 简化税收征管:核定征收所得税简化了税收征管流程,减轻了企业的税收负担,有利于企业专注于生产经营活动。

2. 保障税收公平:核定征收所得税有助于保障税收的公平性,避免因企业会计核算不健全等原因导致的税收流失。

3. 提高税收效率:核定征收所得税有助于提高税收的效率,减少税务机关的征管成本,提高税收的征收率。

4. 促进企业规范经营:核定征收所得税有助于促进企业规范经营,提高企业的财务管理水平,为企业的长远发展奠定基础。

总之,哪些企业需要进行核定征收所得税是一个复杂的问题,需要综合考虑企业的实际情况和税收征管的要求。税务机关应根据企业的具体情况,合理确定核定征收所得税的范围和方法,既保障税收的公平性和有效性,又减轻企业的税收负担,促进企业的健康发展。